佛吉亚385亿元收购海拉,再造一个巨无霸

2月7日,由佛吉亚与海拉合并而成的“巨无霸”正式揭开面纱,新集团命名为FORVIA。

未来,FORVIA将聚焦四大核心愿景,包括安全性、可持续发展、先进的解决方案和个性化用户体验,以合力推动道路出行方式转型,实现智行合一。

两家公司合并后,将以FORVIA的名义进行传播与沟通。但在运营方面,还是继续作为两家独立的法律实体进行运营,产品也继续以现有品牌进行销售和分销。在FORVIA,两家公司将保留各自的法定名称:Faurecia SE和HELLA GmbH & Co. KGaA。

图片来源:FORVIA推特

斥资53亿欧元,佛吉亚收购海拉超80%股份

近日,佛吉亚宣布完成对海拉的收购,全球第 7 大汽车技术供应商正式诞生。

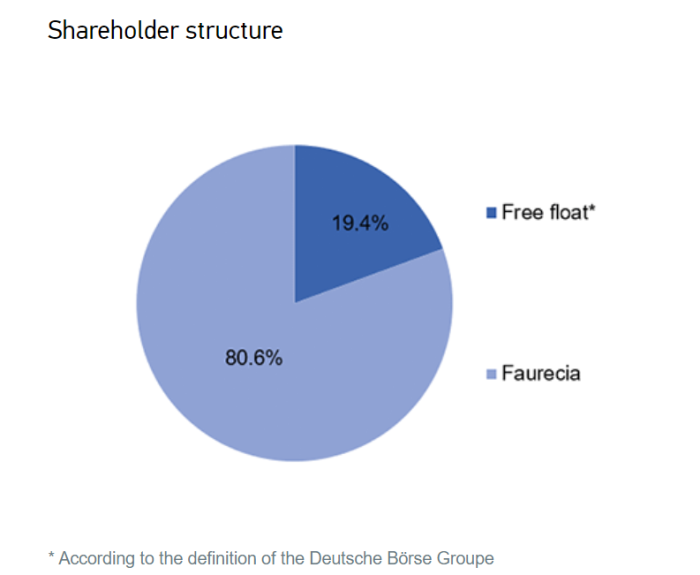

最终结果显示,佛吉亚不仅收购了海拉控股家族的60%海拉股份,还包括2021年11月11日结束的公开收购要约收购的19.5%海拉股份。这意味着,在此次交易中,佛吉亚共收购了海拉79.5%的股份。而据海拉官方信息,最终佛吉亚持有海拉略高于 80% 的股份,达到了80.6%,成为海拉控股股东,海拉的财务从2022年2月1日起并入佛吉亚。其中前述60%股份里,52.1%的股份通过现金支付,其余7.9%的股份以新发行的佛吉亚股票支付。

图片来源:海拉官网

作为交易的一部分,海拉控股家族将反向持有佛吉亚9%的股份,成为佛吉亚最大股东。在下一次佛吉亚股东大会上,Hueck家族将提名Jürgen Behrend作为佛吉亚董事会成员。且海拉控股家族承诺,在18个月内不会出售其所持有的佛吉亚股份,在该禁售期满后的12个月内,不会出售其所持有的、超过佛吉亚股本5%的佛吉亚股份。

该收购项目的总金额为53亿欧元(约合人民币385亿元),略低于此前67亿欧元。

2021年4月, Hueck家族首度被传欲出售其在海拉60%的股份。随后佛吉亚、彼欧和克诺尔均被曝有意收购海拉,据悉这三家公司提出的报价都在每股60欧元左右的预期水平。最终如大家所看到的,佛吉亚从这场角逐中脱颖而出。

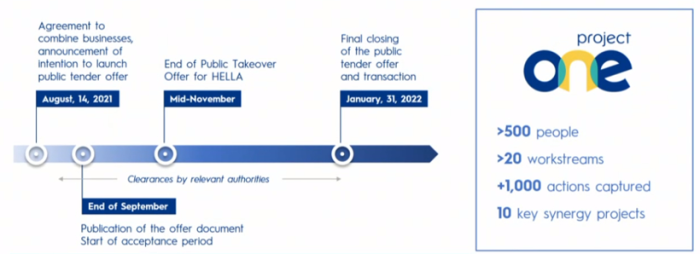

佛吉亚收购海拉时间线,图片来源:官方发布会截图

按照去年8月发布的消息,佛吉亚将以每股60欧元的价格从控股家族中收购海拉60%的股份。与此同时,佛吉亚还宣布了一项自愿公开收购要约,以每股60欧元的价格(总报价为60.96欧元,包括每股海拉股份 0.96欧元的预期股息)收购海拉的剩余股份,这使得本次交易中海拉的总估值达到了67亿欧元。

但彼时佛吉亚仅拥有 45 亿欧元的强劲资产变现能力,为此佛吉亚于2021年8月签订了一项 55 亿欧元的过桥贷协议。此次收购总支付金额中,有29亿欧元就来自这55亿欧元过桥贷款协议。

另外,佛吉亚还计划通过配股为过桥贷款进行再融资,总金额不超过8亿欧元,股东享有优先认购权——此前,在佛吉亚15%的非自由流通股中,四大历史股东Exor集团、标致1810、Bpifrance、东风汽车集团的持股比例分别为5.5%、3.1%、2.4%和2.2%。

据悉,分别持有佛吉亚3.1%和2.2%股份的法国标致公司和法国国家投资银行(Bpifrance) 已经表示,愿意按照其在佛吉亚的持股比例参与配股。海拉控股家族也承诺按其在佛吉亚的持股比例参与该配股。过桥贷款的剩余部分将通过额外的债券和/或银行贷款进行再融资。

佛吉亚+海拉,协同大于竞争

在过去几年里,为应对汽车四化转型浪潮,佛吉亚和海拉在相关业务领域均实施过一系列的兼并收购或者合资行为。但此次明显不同于之前的“小打小闹”,属于两家巨头之间一次全面的能力整合,这一方面代表了两家企业坚定向电气化、智能化新未来转型升级的决心,另一方面也是不断激化的竞争形势下,传统零部件巨头“大象转身”一次新的尝试。

尽管在并入FORVIA后,佛吉亚和海拉仍旧以独立的法律实体运营,但不可否认,这起并购将大大提升双方在业务及经营管理上的协同效应,且这种协同作用是以往双方历史上任何一起并购案都无法比拟的。

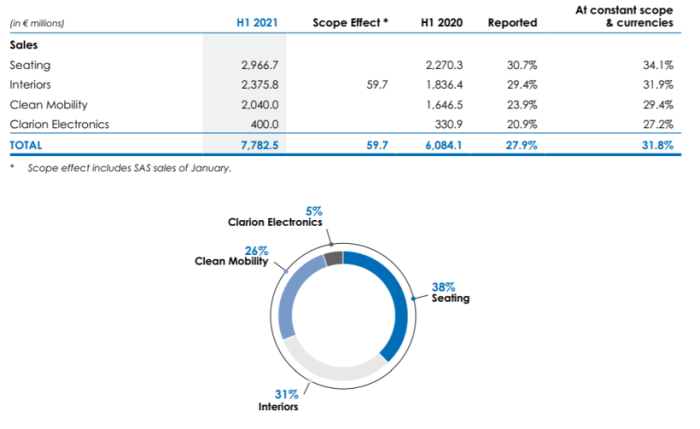

如大家所看到的,合并之前,佛吉亚主要有四大业务部——汽车座椅系统、绿动智行系统、汽车内饰系统和歌乐汽车电子,其中座椅系统和绿动智行业务是佛吉亚主要的利润来源,主要产品有座椅骨架、座椅机构件、座椅覆层、发泡垫、电动及气动系统,超低排放技术、轻量化技术、能量回收等。另外,近两年佛吉亚也在大力布局氢能出行,但目前并未形成规模,在新兴的电气化方面还有待进一步的提升。

佛吉亚2021年H1财报数据,图片来源:佛吉亚

而海拉被收购前,主要业务方向之一也是节能和电动化业务,包括针对微混车型的智能电池传感器,针对轻混车型的48V技术的电子产品,以及针对混动车型和纯电车型的电池管理方案等,这些正好可以与佛吉亚的业务布局组成完整的电气化解决方案。

正因为如此,凭借合并后FORVIA广泛的电气化产品线,集团已经规划到2025年将内燃机相关业务减少到销售额的10%左右,并在2025年前实现公司运营中的碳中和(范畴1和2),2050年前实现二氧化碳零排放的承诺。

在智能化方面,佛吉亚目前的战略布局主要围绕智能座舱和ADAS等展开,这与海拉的雷达传感器、照明业务、人机交互内饰技术等也是完美衔接。尤其是之前佛吉亚在智能驾驶方面布局并不多,加入了海拉的传感器技术后,有望产生新的增长点。不仅如此,在智能座舱方面,海拉的照明和传感器业务也是强有力的补充,可以进一步提升双方的产品力。

因此,在合二为一后,两家公司可以最快、最大限度实现业务上的协同,通过研发和市场资源共享,实现成本共摊、风险共担。尤其是双方强大的资本实力,可以为FORVIA在进行前瞻技术研发探索和新市场拓展时,提供更多的资源支持。“从这一点上来讲,在迈向新的科技时代的过程中,我其实很看好这两家企业的合并”。盖世汽车CEO 周晓莺就如是说。

新的“巨无霸”诞生,将部署24条产品线

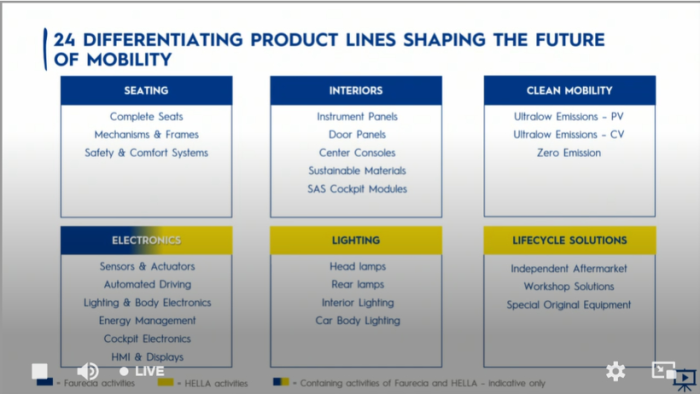

具体来看,FORVIA将通过内饰、座椅、绿动智行、汽车电子、照明和生命周期解决方案六大业务部门进行运营,共部署24条产品线。

其中,内饰、座椅、绿动智行毫无疑问是延续了佛吉亚之前的布局,海拉则结合自身优势成立了汽车电子、照明和生命周期解决方案三个业务部门,其中生命周期解决方案事业部为新成立,结合了海拉此前的售后市场和特殊原配套业务。

FORVIA的24条产品线,图片来源:官方发布会截图

整合了佛吉亚与海拉的互补性技术和工业优势后,FORVIA在全球将拥有300多家工厂和77处研发中心,150,000名员工——包括35,000多名工程师,分布在全球40多个国家。如此一来,佛吉亚和海拉可在更好地服务原有客户的同时,借助彼此的资源不断拓展新的客户和市场。

比如合并前,两家公司最大的市场都是欧洲,合并后无疑会借助 FORVIA集团的优势,进一步强化在欧洲市场的表现,尤其是海拉与德国豪华车厂商关系较为密切,这在未来有望给佛吉亚带来新的增长空间,进而缩小与ZF、麦格纳、大陆等差距。

而海拉凭借佛吉亚与中国、日本主要整车厂商的优先渠道,也可以获得新的销售机会。在美国市场,两家公司此前与当地整车企业的客户关系较为互补,则将使双方共同受益。

基于这样高度的互补性,对于合并后集团的整体表现,FORVIA信心十足。2020年,佛吉亚仅实现146.5亿欧元的销售额,海拉2020/2021财年实现销售额 64亿欧元,双方合计实现210.5亿欧元销售额。2021年,佛吉亚预测营收将介于150~155亿欧元,海拉预测2021/2022财年销售额约为62亿欧元。

但到2025年,FORVIA预计集团销售额将超过330亿欧元,营业利润率超过8.5%,净现金流约17.5亿欧元。其中协同效应预计将产生3亿至4亿欧元销售额,在现金流优化方面预计将在2022年至2025年平均每年产生约2亿欧元现金流。

值得关注的是,为了确保合并后集团从第一天起就能高效运作,快速执行协同目标,早在去年9月,佛吉亚和海拉就发起了一项名为"One" 的项目,以在正式的系统和流程支持下,筹备好合并后的治理方式和组织架构。

基于此,在过去短短几个月,双方就已经准备好执行10个被批准的协同效应项目,这无疑是一个令人振奋的开始。未来,随着双方在研发资源、业务布局、经营管理等方面的协同效应进一步凸显,两家企业有望更好地实现同频共振。

对于佛吉亚和海拉的合并,你看好吗?

获取更多评论